双定位注定了奈雪将面对来自茶饮和烘焙的两面围击,然而,它却没有造出更多的精兵强将去抵御外敌。

一则盈利预警公告,奈雪的茶炸响平地一声“惊雷”。

据奈雪的茶业绩预警,今年上半年预计收入约为24.00亿元-27.00亿元;经调整净亏损为4.20亿元-4.90亿元,2023年同期,其经调整净利润为7020万元,同比下跌698.29%-798.01%。

图源:奈雪的茶

受亏损消息影响,8月5日,奈雪股价暴跌15.9%;8月6日盘中,一度跌至1.45港元,创上市以来新低,总市值仅剩25.7亿港元。相比股价最高点18.98港元,奈雪的茶累计最大跌幅超92%,总市值累计蒸发近300亿港元。

奈雪的茶将亏损归因为外部消费需求未有显著恢复,进而导致门店收入承压。

玩味的是,不久前霸王茶姬刚公布2023年经营数据,年销售额达108亿元,单月店铺销售额均超40万,同店增长率为88%;2024年第一季度月店均为54.9万元,又同比增长近30%。

同台竞技之下,“亏损”是否如奈雪所说的“外部消费因素”导致,已基本有了答案。

公告中,奈雪的茶规划了下一步发展方向:今年新开直营店的规模会低于往年,且会调整或关闭部分表现不佳的门店,以此提振直营店的表现。

无论是此前放低加盟门槛,还是未来将提振直营店表现,奈雪的茶已将门店侧的调整布局视为缓解经营压力的重中之重。然而,门店规模只是衡量品牌实力的一环,奈雪的茶似乎并未意识到,真正的隐患是品牌力下滑后,沦为“备选”的尴尬局面,尤其在消费者面对层出不穷、五花八门的茶饮品牌时,是否还会想起奈雪?

业绩承压,增长失速

奈雪业绩承压的同时,门店规模也急速收缩。

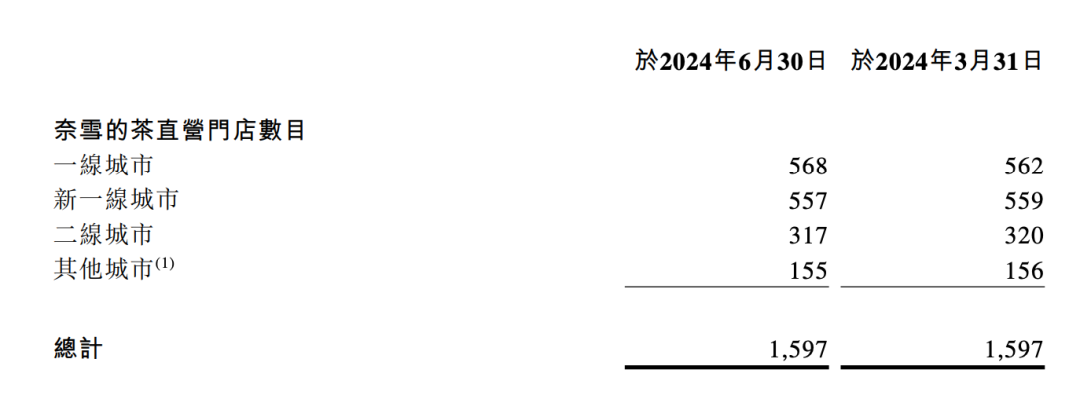

据奈雪2024Q2运营公告显示,第二季度新增48家奈雪的茶直营门店,关停48家奈雪的茶直营门店。截至2024年6月30日,共经营1597家奈雪的茶直营门店,另有297家奈雪的茶加盟门店。与年初的1574家门店相比,在过去的半年内,奈雪的茶仅净增加23家门店。去年同期,其净增门店数量为126家,全年净增506家。

图源:奈雪的茶2024Q2运营情况公告

对此,奈雪开始重新审视“开店速度”和“单店质量”间的平衡。

2024年初,奈雪的茶还表示,要在今年新开200家直营店,未来2到3年要开2000家到3000家加盟店。彼时,奈雪的茶还将重心放在“速度”上。不过,一季度的运营情况(录得净新增23间直营门店,关停28间直营门店)让它看清了现实。

于是,第二季度奈雪不再谈扩张速度,而是重视起了单店质量,将关闭部分表现不及预期的门店,并为此计提资产减值准备。

只可惜,放下对规模执念的奈雪,或许很难在单店模型上实现进一步突破。

首先,奈雪的门店正在面临成本和营收的双向挤压。一方面,奈雪门店端的成本优化已基本到位,人力、折旧与摊销等成本短期内优化调整空间有限,成本不会出现大幅下降的情况;另一方面,奈雪的经营收入增长也难以再现当年的荣光。

早在2023年财报中,奈雪就已释放了相关信号。

2023年奈雪人力成本占总成本比重下降到20.3%,租金比重下降到14.5%,外卖费用比重下降到8.2%,原材料比重下降到39.3%。降本组合拳下,奈雪的茶在2023年交出了一份扭亏为盈的成绩单,2023年,其归母净利润为0.13亿元,调整后净利润为0.21亿元。

同期,奈雪单家门店的平均每日订单量下滑至344.3单,2022年为348.2单,下降了1.12%。2021年为416.7单。

由此,奈雪陷入了如此窘境:单店业绩增长受阻,难以撑起规模目标,不得不放下扩张脚步去面对降无可降、销售下滑的门店运营局面。

「零售商业财经」认为,造成如今门店扩张受阻的核心原因在于,奈雪一直坚守的“自营+大店”模式带来的高成本投入和重资产运营,该模式既是奈雪早期强有力的名牌,也是如今前行的“拦路虎”。

实际上,倍感压力的奈雪也开始探索主流加盟方式,企图通过加盟商的力量实现品牌规模效应。但此前一直有“直营洁癖”的奈雪,真能做好加盟吗?

开放加盟,既要又要

为了保持品牌“格调”,奈雪过去多年一直站在加盟模式的“对立面”。

作为星巴克“门徒”,奈雪的茶自诞生之初便恪守星巴克创始人霍华德·舒尔茨的名言,“加盟商就像是挡在我们和顾客之间的中间人。如果我们开放加盟,星巴克就会失去自己独特的文化。”

直营模式确实帮助奈雪在新茶饮赛道中建立起了专属“格调”,但伴随着茶饮市场增速放缓,价格战从电商一路蔓延到茶饮界,“格调”已经不能为生存提供保证了。

2023年,奈雪放下“身段”、拥抱加盟,在其看来此举是为了“触达直营暂时覆盖不到的市场”。此前,奈雪直营门店多分布在一二线城市,开放加盟后意在争夺下沉市场。

图源:奈雪的茶合伙人小程序

值得关注的是,尽管奈雪在去年7月正式启动了加盟业务,但至今为止,新开设的加盟门店数量尚不足300家,每月平均新增门店数量甚至不足25家,这与当前新兴茶饮品牌快速跑马圈形成鲜明对比。

据窄门餐眼数据,霸王茶姬近一年月均新开门店数量将近250家;蜜雪冰城近一年单月新增门店数量在313家-1175家之间,即便是加盟生意最淡的月份,新开业的蜜雪冰城加盟店也比奈雪近一年的总数要多。

冠有“新茶饮第一股”的奈雪为何吸引不来加盟商?

一方面,新茶饮竞争激烈,蜜雪冰城、茶百道等实力玩家在下沉市场盘踞多年,霸王茶姬等后起之秀奋力猛追,留给奈雪突围的空间并不大。

另一方面,想凭借加盟触达下沉市场的奈雪,仍不愿放弃高线城市的品牌“格调”。据悉,加盟奈雪的茶最初单店投资金额约100万元,且坚持以大店模式开放加盟,其对门店面积的要求明确限定在90-170平方米范围。

今年2月,奈雪降低了加盟门槛,加盟店也摒弃了大店模式,加盟一家奈雪的茶需要有40平方米左右的门店、单店投资金额调整至58万元。

图源:奈雪的茶合伙人小程序

某种程度上,奈雪做不好加盟主要源于其“拧巴”的心理,既要下沉市场,又想要身价。

实际上,此题并非完全无解,Tims天好中国为了保证调性,以多元化门店布局,既有保障“调性”的标准店,也有能被更多加盟商所接受的小店,例如,Tims Go-捷枫店最低要求20平米,进一步降低加盟商的运营成本。

可见,奈雪只是开放了加盟的通道,并没有思考该如何做好加盟,或者说要如何为下沉市场打造一个能跑通的加盟方式。所谓的改变商业模式,也只是“表层”的动作,并未触及本质。

进一步讲,单店模型、加盟模式,都不是奈雪最核心的经营痛点,其真正需要回答的是品牌力下滑的问题。若品牌力迟迟无法得到提升,门店有再多“新招式”都释放不了商业价值。

品牌力式微,无人拥趸

奈雪的茶身上有三个标签:茶、软欧包、第三空间。

这三大标签组成了奈雪的“灵魂”,也有了那句“一杯好茶,一个软欧包,在奈雪遇到特别美好”的宣传语。

2015年,奈雪推出“茶饮+软欧包”双产品模式,不仅带火了国内市场对于“软欧”的概念认知,也成功让奈雪一炮而红。时移世易,如今市场上关于新茶饮和欧包的故事已不再新鲜,奈雪的双定位也注定它将面对来自茶饮和烘焙的两面围击。

然而,奈雪却没有造出更多的精兵强将去抵御外敌。

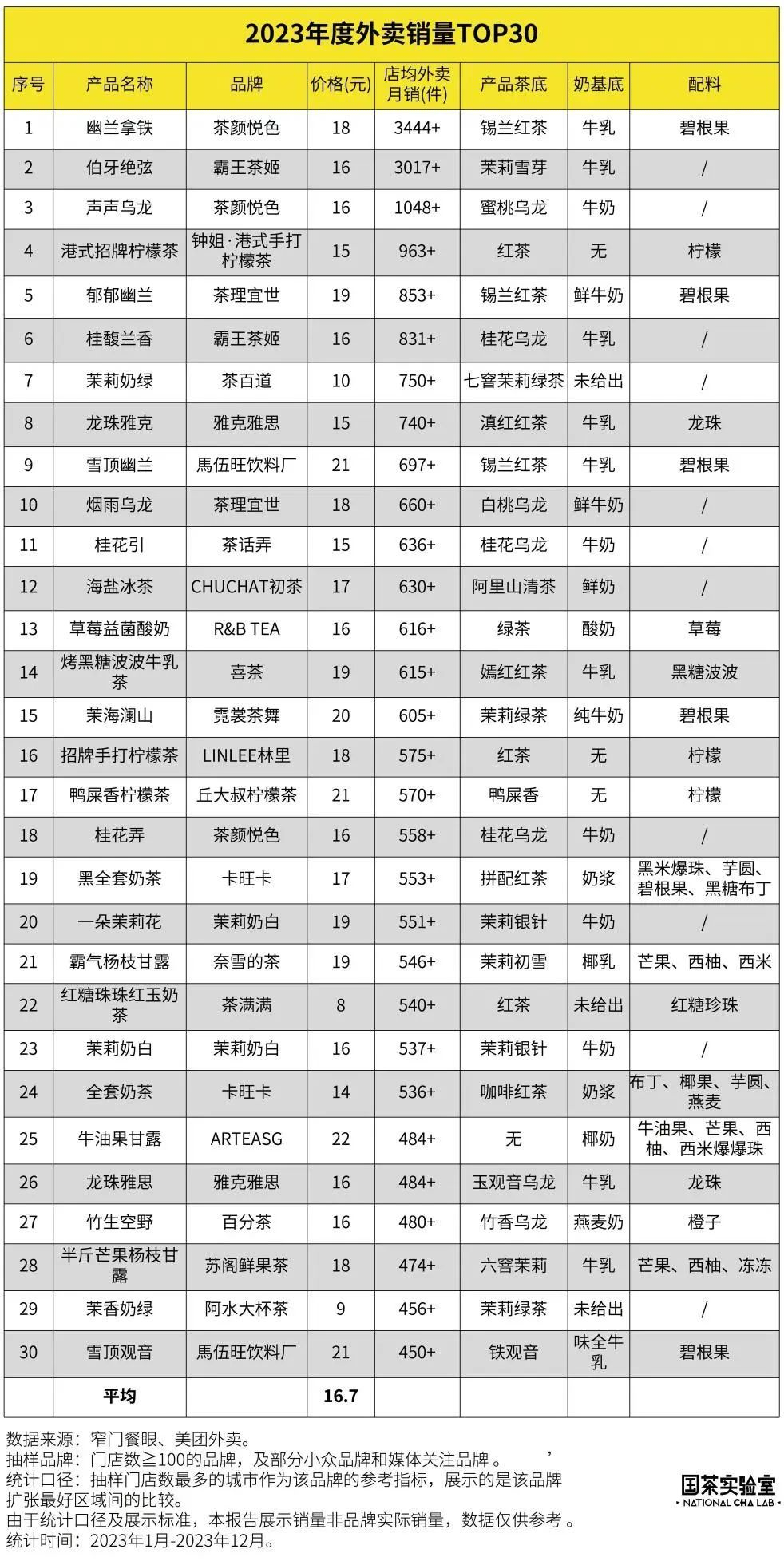

自2021年推出“油柑”系列产品后,奈雪后续再无“出圈”产品,其最出圈的“霸气”系列从品牌成立初始便一直存在,此后围绕水果种类“换汤不换药”地进行推新。根据窄门餐眼与美团外卖的数据显示,奶茶单品TOP30中,奈雪的茶仅有1款上榜。

图源:网络

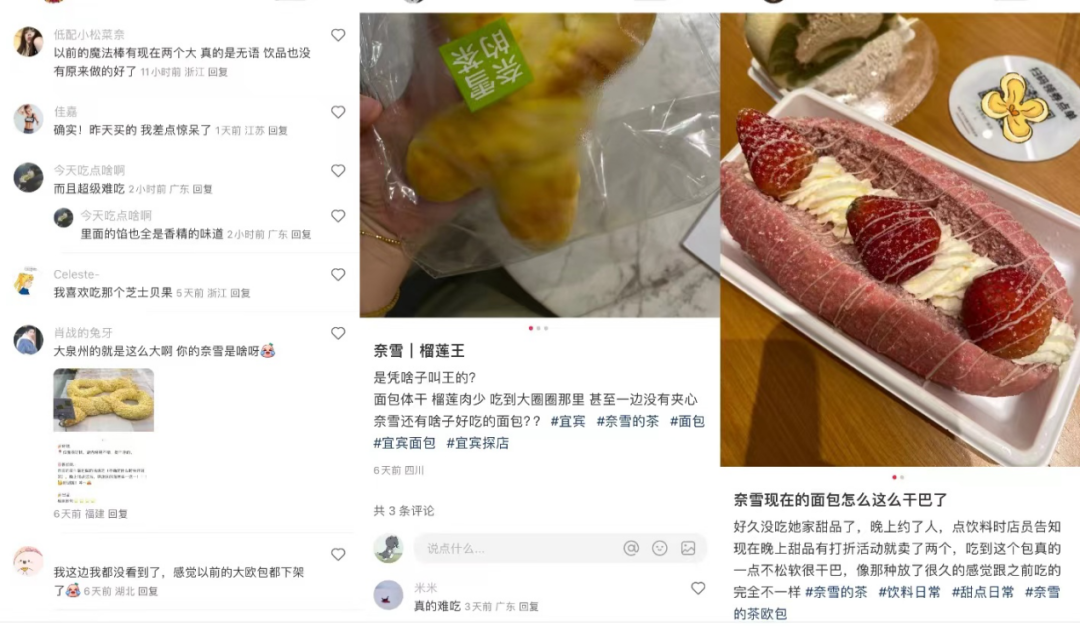

而作为奈雪最具差异化竞争力的软欧,魔法棒系列、菠菜肉骨头、嘟嘟系列等都是老生常谈,甚至社交平台上有不少关于对新品口味和旧品品控的吐槽,财报数据更直观地揭开了欧包、烘焙产品的“遮羞布”。2023年,奈雪销售烘焙产品以及其他收益的营业收入为11.20亿元,同比下滑了3.11%。

图:中间为奈雪新品榴莲王;右边为奈雪经典款草莓魔法棒

此外,打着第三空间的奈雪也迎来便利店、咖啡店、奶茶店等不同业态、同目标客群的争夺战。另,社交平台上也存在对奈雪“第三空间”环境或管理不满的论调。

图源:小红书

2023年,奈雪直营店门店订单占比仅有14.5%,收入减少10.5%,其中43.6%和41.9%的订单为自提和外卖。换言之,八成购买奈雪的消费者都选择非堂食。

其实不止奈雪如此,据CNN消息,在美国约 9500 家星巴克直营门店中,移动应用和免下车取餐占星巴克销售额的 70%以上。也就是说,作为“第三空间”鼻祖的星巴克,美国直营店超70%销售来自非堂食。

可见,奈雪的茶“第三空间”功能减弱,且没有带来核心收益,最终沦为拖累成本的最大因素。

奶茶饮品无爆款、软欧效率下滑、第三空间“可有可无”,三大标签接连失利下,奈雪的茶整体品牌力下滑,不再具备诞生之初的“稀缺感”,最终不再是消费者“第一选择”。

这才是影响奈雪业绩亏损的核心原因,也是其最该解决的首要问题。

本文转载自零售商业财经(ID:Retail-Finance),已获授权,版权归零售商业财经所有,未经许可不得翻译或转载。

《2023中国消费品牌增长力白皮书》现货热销中,398元包邮到家!

2023年,是中国的消费提振年,也是中国消费品牌在整体复苏态势下的重启之年。虽然疫情的影响逐渐褪去,但时代给予品牌的挑战并未消减半分。2023年上半年外企高管的“访华潮”再次印证了中国这块市场的吸引力和重要性,这也意味着中国消费企业已进入全面竞争的新阶段。

中国消费品牌究竟该如何理解环境变化带来的挑战和风险?如何识别与捕捉各个要素释放出的信号?又如何在谨慎应变中实现韧性生长?

从“看长”“向真”再到“应变”,历时130+天,CBNData重磅输出《2023中国消费品牌增长力白皮书》(以下简称《白皮书》),共计超20万字,现货正在热销中!点击此处或下方图片即可购买,包邮到家!

好文章,点个赞

版权提示

转载第一财经商业数据中心原创稿件,请于文首标明来源、作者,并保持文章完整性。非第一财经商业数据中心原创稿件,未经许可,任何人不得复制、转载、或以其他方式使用。如需转载或以其他方式使用稿件内容,请联系CBNData客服DD-4(微信ID:CBNDataDD4)