东南亚作为中国商业活动的高频目的地,正在为中国品牌全球化战略提供新的试验场。

2023年,中国企业出海东南亚呈现出一些新变化:携带中国电商基因的平台鏖战激烈,扎入流量红利的淘金者前仆后继;中国企业争相将品牌引入或者直接在当地建立新品牌,出海从战略故事变成了落地实践;依靠线上打开知名度的同时进入线下渠道铺货,全渠道布局成为出海策略中的重要共识。

东南亚作为中国商业活动的高频目的地,正在为中国品牌全球化战略提供新的试验场。当东南亚被认为是电商起飞前夕的中国,中国品牌在当地真能实现“降维打击”吗?

亟待起飞的东南亚电商生态

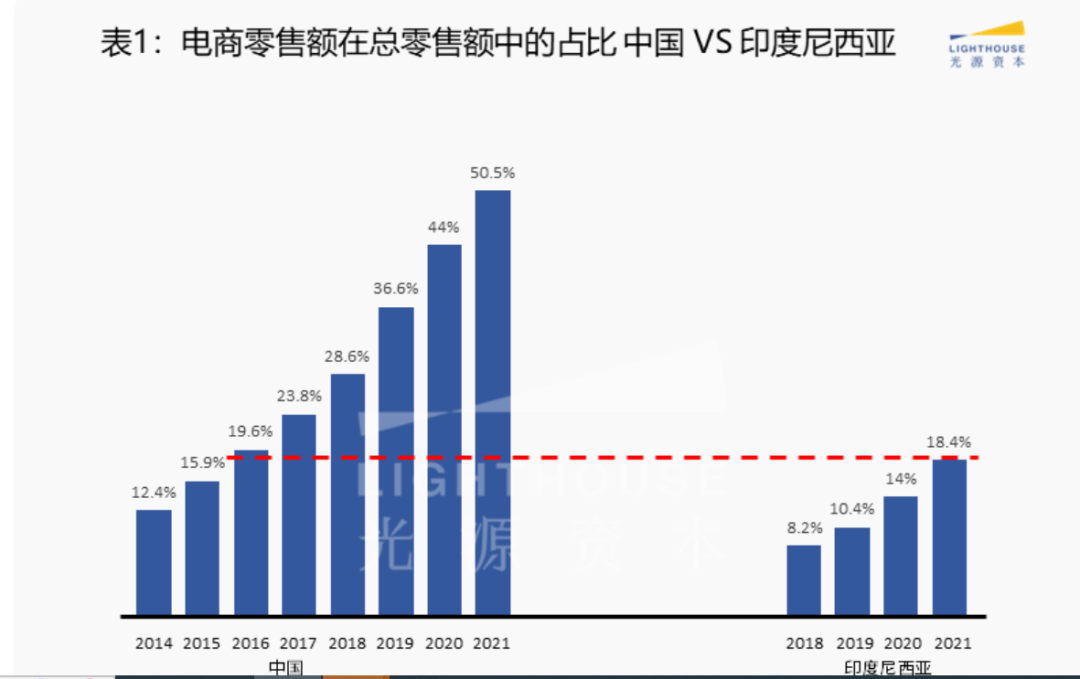

一般而言,东南亚市场主要指印度尼西亚、马来西亚、菲律宾、新加坡、泰国和越南六个主要市场。相比中国市场,东南亚电商渗透率仍属较低水平,光源资本以印尼为例子对比发现,2021年印尼电商市场规模在当地零售总额中的占比仅为18%左右,相当于中国2016年的水平。

图片来源:光源资本

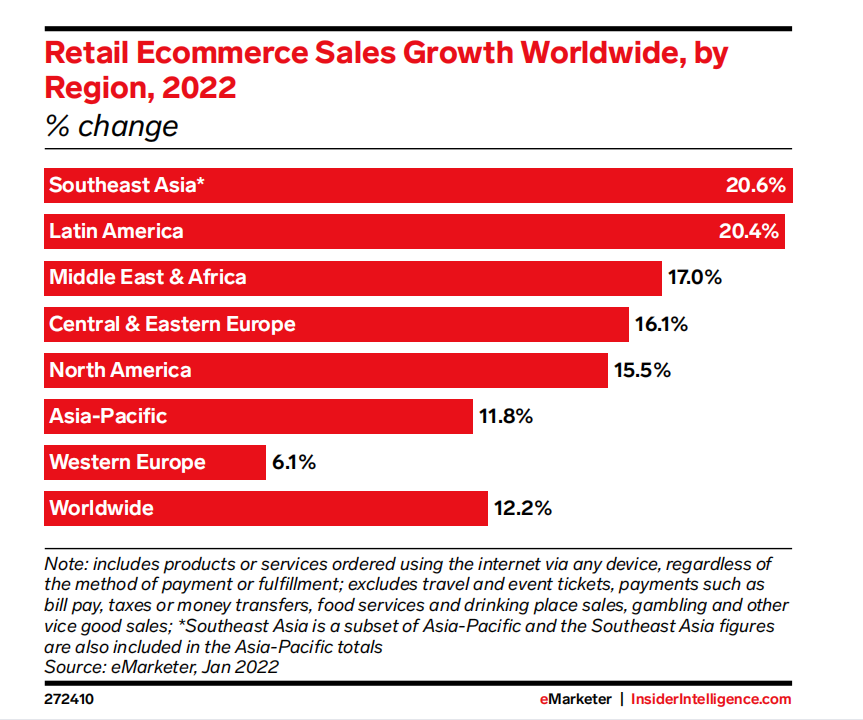

而从全球视野来看,东南亚是中国之外电商潜力最高的地区。市场研究机构eMarketer发布的《2022年全球电商市场预测报告》显示,东南亚地区在全球电商销售额增长率排名中位列第一,全球电商增速排名前十的国家中,东南亚地区占据一半。

图片来源:eMarketer

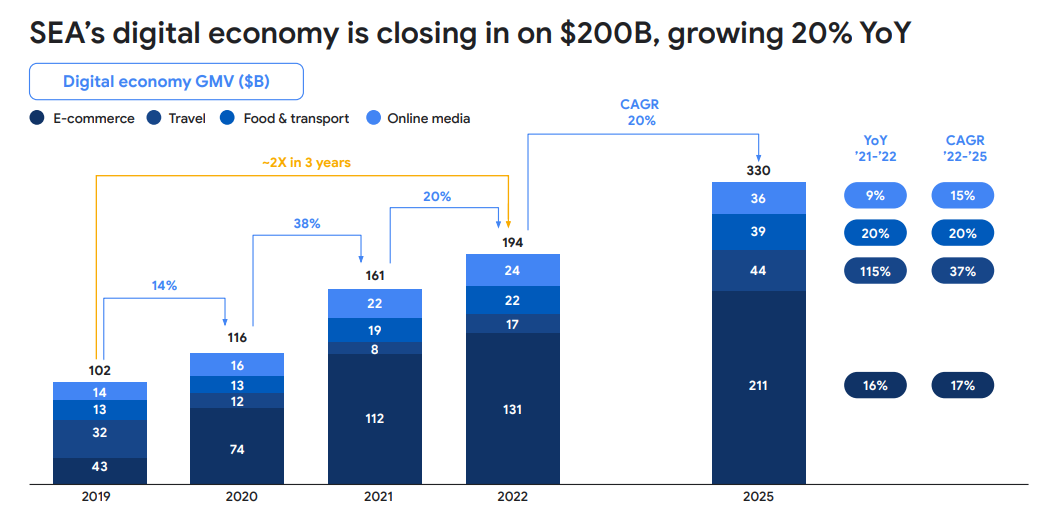

新一波中国品牌正是看重了这一市场蓬勃发展的电商生态。根据淡马锡、贝恩和谷歌联合发布的《2022东南亚数字经济报告》,东南亚数字经济的GMV规模在2022年达到1940亿美元,同比增长20%,比2016年发布的报告预期数据提前了三年,与此同时,报告预计2022到2025年东南亚电商的预期复合年均增长率将达17%。

图片来源:《2022东南亚数字经济报告》

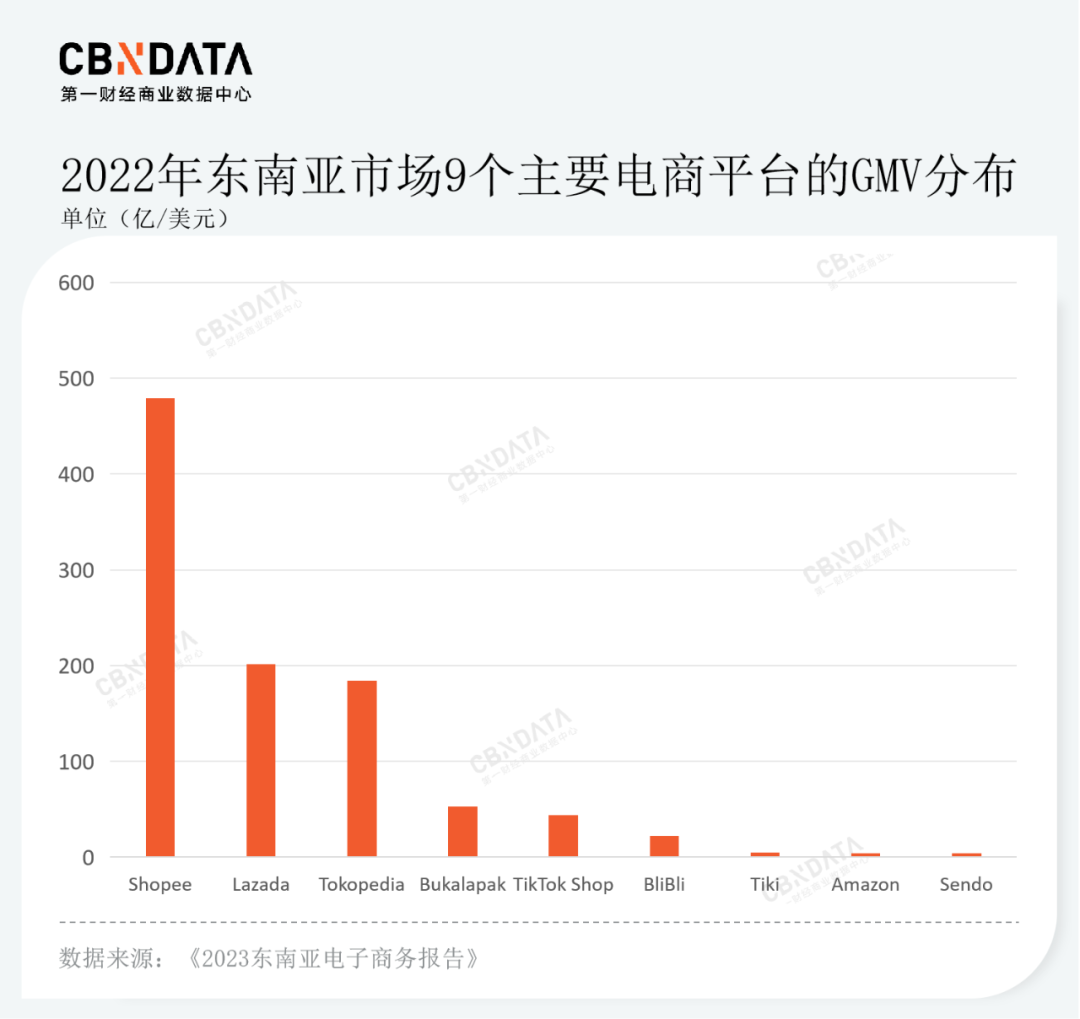

虽然在电商基础设施上与中国仍有差距,但东南亚的电商发展潜力不可小视。东南亚创投公司Momentum Works今年6月发布的《2023东南亚电子商务报告》显示,2022年Shopee、Lazada、Tokopedia等九大电商平台的GMV总额同比增长14%,达到995亿美元,是2020年的1.8倍。其中按平台细分来看,Shopee的GMV为479亿美元,几乎占据了该地区GMV的一半,Lazada则在除印度尼西亚以外的东南亚所有国家中排名第二,GMV达到201亿美元。

值得一提的是,东南亚TOP3的电商平台几乎都携带着浓厚的中国基因,阿里巴巴2016年收购Lazada后,还投资了Tokopedia,腾讯则押注了Shopee。此外,抖音海外版TikTok近两年也在东南亚完成了飞跃式发展。2022年,TikTok Shop GMV为44亿美元,其中在印度尼西亚的GMV达到25亿美元。

如同抖音对国内电商生态的重塑,行业内同样认为TikTok在东南亚的布局正在掀起新的浪潮。行云集团品牌出海OCP事业部总裁Alex告诉CBNData,TikTok 2021年进入东南亚市场给到大量的流量扶持与优惠,不少品牌借助这波免费流量能做到ROI 接近3、5甚至是10,“这种机会也促使了整个东南亚内容电商的商业形态成型,大量的国内MCN、TSP服务商也开始在海外去开自己的基地,比如交个朋友、无忧传媒等等。”通过这些中国服务商、中国平台,很多中国品牌也开始有机会在当地打开市场。

平台对东南亚电商市场几乎起到了决定性的推动作用,这也意味着,平台的变化同样会在市场卷起波澜。10月4日开始,TikTok受到印尼新规影响关闭其在印尼应用平台上的电商业务,引发外界哗然。TikTok Shop在印尼的停滞将如何收场尚不得而知,但社交电商与直播带货的模式将在东南亚持续生长的趋势将难以遏制。前者而言,拼多多旗下跨境电商平台Temu已于8月上线菲律宾,宣告正式进入东南亚市场,9月便迅速开通了马来西亚站点;后者来看,Shopee、Lazada等传统电商平台早已通过应用内功能Shopee Live、LazLive等推出直播购物频道,培育当地的直播带货生态。

出海要有从“白牌”到“品牌”的心态

过去两年,花西子、蜜雪冰城、小熊电器等消费品牌相继出海东南亚。在印尼成立的漱口水品牌Metoo创始人吴少珑回顾说,仅照搬抖音方法论来到东南亚TikTok掘金的美妆、食品品牌,就超过30多个。根据亿邦动力报道,TikTok Shop在东南亚热销品类的前两大类目为美妆个护和女装&内衣,此外,穆斯林服饰、手机&数码、男装&内衣也是月销售额排名靠前的大类目。

专注东南亚创投的ATM Capital创始人屈田认为,对于中国品牌而言,东南亚市场的机会在于,本地消费品供应并不充分,而当地主导的国际品牌价格高昂,因此中国品牌在国内取代国际品牌的路径,也可以在东南亚复制一遍。

值得注意的是,虽然是作为“欧美平替”,但中国品牌需要摒弃“白牌”突围的思维。

在国人认知中,东南亚属于消费水平一般、客单价低的市场,但越南MCN机构 Vzone创始人黎叔对CBNData表示,这里的消费人群对品牌有着较强的认可度,“国内不少消费者可能会选择白牌,但相比之下越南的消费者更倾向于选择性价比高的品牌,他们对白牌的接受度可能是整个东南亚最低的”。洞察到这一消费特征,Vzone当下的业务也专注在品牌客户:一类是越南本土的品牌,一类是已经在中国有所积淀的品牌。

东南亚对于品牌的看重,也可从平台的动作看出端倪。今年4月13日开始,TikTok Shop 越南站将交易佣金从 2.5%(含税)调整为 3.0%(含税)。Alex认为这一波调整表明平台希望将流量聚焦于头部品牌以及愿意长期做内容投放的品牌,“相对平台上纯粹以卖货为逻辑、注重短期效益的商家,平台更希望大家注重长期效益,并进一步提高平台商家的质量。”黎叔也透露,目前TikTok 在越南已经收紧了扶持力度,“以前很多商家是靠着平台的补贴活着,现在更多是增量补贴,就是你这个月做100万,你下个月如果还是100万,是没有任何的扶持的”,显然只有在东南亚有长期市场战略的品牌才有可能继续获得平台红利。

目前而言,中国品牌出海东南亚大致归为直接以原品牌名或以子品牌出海、国内代工+海外品牌出海两条路径。前者是完美日记、泡泡玛特、名创优品等诸多品牌最为普遍的出海路径,后者主要指企业依托国内的供应链优势,在海外重新注册新品牌展开运营,这一路径也已经开始成为中国品牌出海的新起点。

例如,美妆集团HEBE BEAUTY成立于2018年,其旗下的美妆子品牌Y.O.U从印尼起家,仅用两年时间便成长为东南亚的代表性美妆品牌之一,2020年在Shopee平台斩获唯一彩护双榜TOP品牌;2021年创立于泰国的小家电品牌Simplus与之类似,2023年3月至今,该品牌占据当地TikTok直播间家电类目销售额TOP1,在Shopee和Lazada平台也位列东南亚地区小家电TOP3。Alex强调,两种路径各有优势,但总体而言中国品牌出海还是需要保持“白牌”的心态,在海外重新做品牌。

图片来源:青山资本

除了电商之外,线下是中国企业出海做品牌不可忽视的部分。屈田在接受霞光社采访时曾表示,东南亚未来有三大发展红利:电商红利、TikTok红利,以及线下销售红利。其中线下零售渠道潜力巨大,还远未被开发完全。不少出海服务商也曾向CBNData表示,海外市场以线上打开局面固然是性价比最高的方式,但只有结合线下渠道才能真正培育品牌,这一点同样适用于东南亚市场。

东南亚由多个不同国家组成,每个国家的线下渠道都各具特征。Alex向CBNData介绍,印尼的夫妻小店数量众多;新加坡是连锁渠道的天下;马来西亚的KA渠道、连锁超市和百货渠道的分布较为成熟;越南多种类型的渠道兼有,分布差异较大;泰国便利店连锁业态占据主流。虽然线下渠道相对复杂,但通过线上打开声量后,中国品牌并非毫无机会。例如,在印尼成立不到两年时间的漱口水品牌Metoo,借助Tiktok起势后,迅速进入线下广铺销售渠道。创始人吴少珑告诉36氪,目前产品在线下入驻店铺6万家左右,终端销售额月均1500万左右,线上月均在300万。

中国经验可以复制,但本地化才是核心

除了品牌方,对于经过国内电商市场洗礼的中国创业者而言,东南亚同样也是值得耕耘的蓝海市场。黎叔也是瞄准TikTok红利进入越南“淘金“的创业者之一。2019年从0开始做达人孵化的Vzone是以亏本开局的,直到2022年3月TikTok Shop在越南正式上线,Vzone才在年底开始盈利。

在黎叔看来,TikTok在东南亚将会为中国品牌带来颠覆性的机会。一方面,TikTok在东南亚首次引入了兴趣电商的分类,TikTok Shop市场份额的逐年增长改变了当地货架电商独大的现状,这本身便是一个颠覆性的现象;另一方面,直播电商也在改变当地线下消费为主的消费习惯,虽然目前来看仍然受到不少阻碍,但黎叔认为这种趋势将会以小步快跑的形式蔓延,这些变化之于中国品牌出海是显著的利好条件。

当被问到中国的电商经验能否被复制到东南亚时,不少出海服务商向CBNData表达了肯定的态度,但同时也强调了“打法虽可复制,但本土化才是成功关键”的观点。Alex 告诉CBNData,所谓本土化,首先是产品的本土化,一方面品牌需要完成当地的商标认证、产品认证和合规认证,才能在当地进行合规合法的销售,另一方面,品牌需要根据当地市场进行产品的定制化和本土化。例如,完美日记进入东南亚市场时根据当地用户的肤色,在散粉和唇釉等产品都添加了更加适合本地的色号。而考虑到东南亚天气炎热,女性对持妆度要求较高,完美日记在当地市场推出的散粉会更加注重控油功效。

图片来源:完美日记官网

其次是营销和运营的本土化。品牌需要结合当地的消费需求、文化和环境,对品牌进行重新包装和内容营销。此时,中国品牌在电商方面的营销的经验便派上用场。行云集团透露,在帮助中国品牌出海时首先会通过 TikTok、Instagram 等流量渠道做充分的曝光,来测试用户感兴趣的程度,并初步摸索出产品适合的国家/地区、价格、品牌名称等问题。

“实际上很多国内品牌并不能确认自己的商品在当地的适配性与可销售性,所以需要通过A/B测试、达人营销以及社交媒体内容运营等方式先找出正确的产品”。Alex解释道。通常这种前期的测试会以三个月为一个周期,行云集团认为经过两个周期的测试的市场调研与数据积累后,方可开始考虑进行旗舰店、专营店以及线下渠道的全面布局。

对于能否直接以国内爆品打开市场,Alex给出了否定的答案。“当地消费人群的消费水平与文化认知完全不同,中国本土市场的选品几乎没有借鉴性,很多在中国卖得好的产品或者品牌其实在国外反而卖不动,反之亦然。”黎叔在访谈中也提到类似的案例,由于越南年轻人较多,且多以摩托车作为主要出行工具,因此摩托车配件、饰品之类的产品在当地更受欢迎,而这些在国内并不是大热的品类。因此,在选品环节,黎叔会全权放手给当地员工进行挑选,“他们肯定比我更了解当地的消费者”,黎叔表示。

虽然国内的电商经验打法可以参考借鉴,但本地化实际上会面临着更多挑战。例如国内不少新消费品牌前期会通过买量的方式不断触达自己的消费人群,但在越南这一路径就很难起效。黎叔透露,“中国的抖音有足够大的用户群体,所以当你花10万、100万去买量的时候,可以买到对等的量。但在这边可能你花到1万块,投流的边际效应就在递减,你买不到那么好的量,或者是买不到那么多的量了。”一方面是TikTok在当地的用户规模相对有限,另一方面或许源于TikTok在海外市场的用户标签打得并不如国内丰富。

此外,东南亚电商市场仍在发展之中,玩法也相对简单。Shopee、 Lazada、TikTok等平台目前主要根据当地的节假日和一些风俗习惯进行大促营销,比如穆斯林国家马来西亚的开斋节、泰国泼水节等等。黎叔透露,电商平台的大促营销更为密集,“月初一般会有double day,就是1月1号、2月2号、3月3号这种,月底会有一个pay day,就是发工资的日子”。与此同时,东南亚直播带货的市场也远未成熟,头部主播缺乏、直播专业度有待提高等问题成为这片电商蓝海远未触及的难关。

但这似乎并不影响淘金者对这片土地的信心,基于在越南的实践,黎叔仍旧看好东南亚市场。“2019年来越南的时候,电商货到付款比例非常高,在去年大概还有7、80%的比例,但今天货到付款的比例已经低于20%了。中国的移动支付从开始到普及还是花了几年的时间,但是越南在一年完成了50%的转变,越南速度也是令人意外的。”黎叔表示。

如今,在国内市场逐渐触摸到天花板的消费品牌,开始通过“下南洋”寻求突破机会。从当下来看,东南亚的确值得所有消费品牌重做一遍,但如何尊重差异化市场、保持长期主义的品牌建设心态似乎仍是很多中国品牌需要重视的问题。

撰稿|天南星

审校|逆光、钟睿

好文章,点个赞

版权提示

转载第一财经商业数据中心原创稿件,请于文首标明来源、作者,并保持文章完整性。非第一财经商业数据中心原创稿件,未经许可,任何人不得复制、转载、或以其他方式使用。如需转载或以其他方式使用稿件内容,请联系CBNData客服DD-4(微信ID:CBNDataDD4)