预热三年姗姗来迟的sensai,能够成为日系高端护肤的代表吗?

提到日系高端护肤,你脑海中联想到的第一个品牌是什么?

花王旗下高端护肤品牌SENSAI正式进入中国已经一年有余。这个品牌从2018年花王调整化妆品业务结构开始进入筹备和预热阶段,直到2021年5月的海南消博会上,花王才正式宣布SENSAI进入中国市场。

虽然背靠技术和资金实力兼具的日化巨头,SENSAI在中国的表现一直不温不火。

由于疫情等因素影响,花王为SENSAI计划的策略是电商先行,品牌于2021年9月开设天猫旗舰店,至今未有免税渠道以外的线下店铺。数据分析机构Nint任拓统计的天猫平台成交额显示,2022双11期间,美容护肤/美体/精油子行业热销店铺TOP100未出现SENSAI的影子;过去一年(2021年12月-2022年11月,下同)SENSAI销售额也未破千万。相比之下,资生堂集团旗下高端护肤品牌CPB肌肤之钥线上年销售额已经接近10亿。与SENSAI同期进入中国市场的资生堂旗下奢华护肤品牌The Ginza,过去一年已开出7家专柜,均位于一线、新一线城市的高档百货商城。

当资生堂的CPB、THE GINZA,高丝的黛珂,宝丽的POLA等高端品牌屡刷存在感,同属于日本四大化妆品集团之一的花王却明显“掉队”,背后原因何在?

预热三年姗姗来迟,花王对中国市场太谨慎还是不重视?

对于国内消费者而言,花王纸尿裤和卫生巾应该是最为人熟知的产品。相比之下,集团旗下能够独当一面的化妆品品牌屈指可数。这与花王化妆品业务在集团内相对较低的盈利能力不无关系。

2006年收购佳丽宝集团后,花王集团升级为日本仅次于资生堂的第二大美妆集团,不过品牌种类过多、架构冗余、决策周期长的花王化妆品业务一直以来备受诟病。

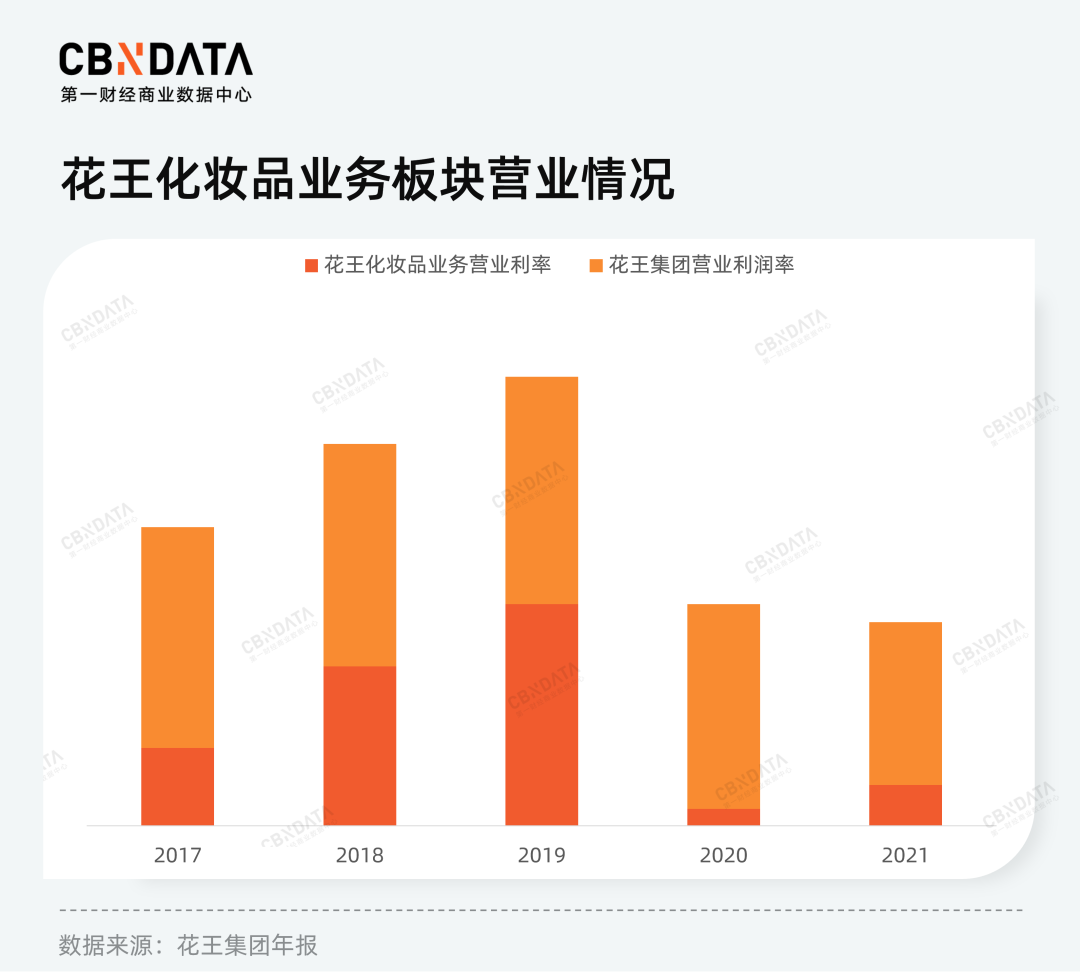

2018年之前,花王旗下有多达49个化妆品品牌,分别由Kanebo Cosmetics、e’quipe、Sofina、Curel、MOLTON BROWN 5大美妆业务板块独立运营。2017财年,花王集团化妆品业务营业额约占集团总额的16%。化妆品业务的营业利润率更是大幅低于集团13.7%的合并营业利润率。这意味着与集团洗涤剂、纸尿裤等业务相比,化妆品业务确实不够赚钱。

但也是在这一时期,中国高端化妆品市场开始加速发展。

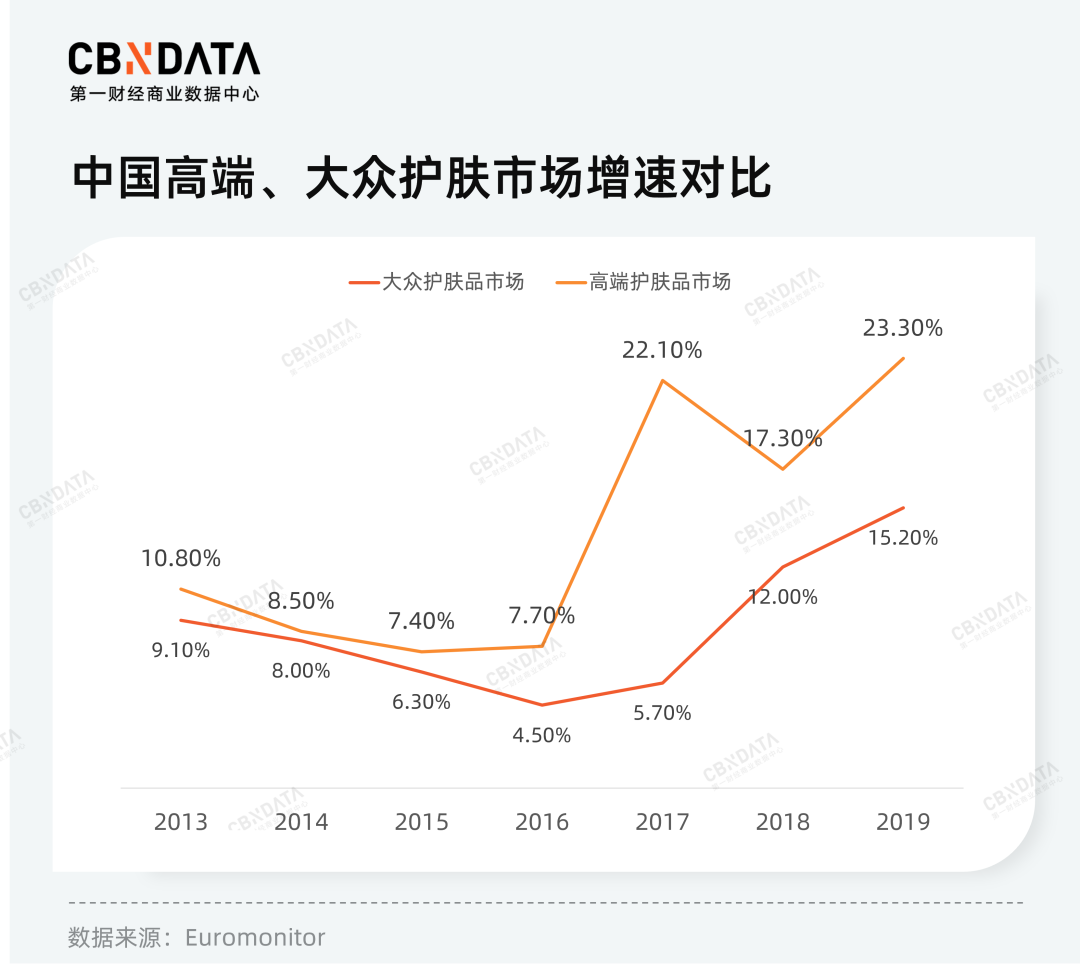

Euromonitor数据显示,2017年中国高端护肤市场增速达到22.1%,远高于大众市场5.7%的增速。2017年,受日元贬值刺激代购消费和高端品牌销售增长的双重拉动,资生堂、高丝、POLA Orbis均实现了双位数的增长,其中资生堂高端化妆品表现尤为抢眼,营收占比从2014年的34%跃升至2017年的42%。

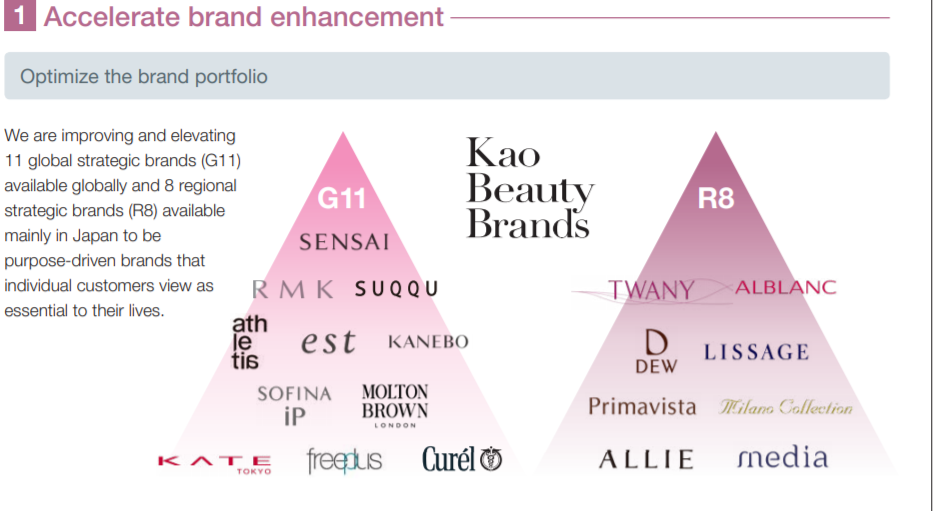

眼见资生堂、高丝等重点布局高端市场的美妆集团乘着消费升级的东风赚得盆满钵满。2018年,花王“痛定思痛”挥刀裁撤了集团旗下30个业绩不佳的化妆品品牌,仅保留19个,分为本土品牌(R8)和全球品牌(G11)两大类别。Kanebo Cosmetics旗下的SENSAI就属于11个全球品牌之一,2012年的数据显示,SENSAI占Kanebo Cosmetics海外业绩的40%,主要由欧洲、中东市场所贡献。根据花王年报对旗下品牌的分类布局,SENSAI也是集团旗下唯一的高端护肤品牌。

“瘦身”之后的花王化妆品业务架构 图片来源:花王年报

这次的业务调整之后,花王化妆品事业部总经理村上由泰向环球时报表示了对中国市场的重视,“我们所说的世界战略,实质上就是重视中国的战略。”他还表示要将SENSAI这样的在欧洲市场表现良好的高端品牌投放到中国市场。在随后在多次媒体曝光中,“中国优先”成为花王反复强调的关键词。

虽然摆明要瞄准中国、发力高端美妆市场,但SENSAI的布局节奏只能用“慢半拍”来形容。

首先是漫长的预热期:SENSAI从宣告入华到开设天猫旗舰店,前后耗费了整整三年时间。据CBNData梳理,近五年内进入中国的高端美妆品牌,首发后随即入驻天猫已成为“基操”。

譬如,联合利华2017年6月买下高端美妆品牌Hourglass,首次涉足彩妆领域。收购仅3个月,品牌随即入驻天猫国际进入中国市场,经典“五花肉”腮红热销。2019年9月,当时已与资生堂洽谈收购的高端小众品牌醉象进入中国市场,品牌天猫旗舰店几乎在同一时间落地。2021年欧莱雅新收购的日本护肤品牌TAKAMI和PRADA的香水业务,也都在收购之后的一年内入驻天猫,PRADA甚至将香水新品全球首发的渠道都放在了天猫平台。

其次就是营销节奏。

在起盘阶段,美妆新品牌往往会利用找代言、进直播间、开快闪店等一系列线下线上活动进行营销造势。但进入中国市场之后,SENSAI称得上出圈的营销屈指可数。

线下渠道方面,2021年4月的海南消博会、9月在上海茑屋书店举办的新品发布会、11月上海进博会和今年7月份的第二届消博会是SENSAI仅有的4次线下亮相场合。刚刚结束的进博会上,花王将曝光机会留给了大众护肤品牌Curel珂润和Freeplus芙丽芳丝,后者过去一年当中在天猫平台上卖了6.7个亿。

线上渠道方面,SENSAI尚未布局抖音直播。CBNData从飞瓜数据了解到,“HTDF会员购旗舰店”(隶属海旅免税城会员购)的抖音账号曾在去年10月上架过SENSAI的产品,但自从今年3月抖音规定禁止售卖离岛免税美妆产品之后,这一渠道也随之关闭。此外,虽然身兼“贵妇”“小众”两大热门种草标签,但SENSAI在近一年小红书平台的笔记数量仅有1823条,还没有 The Ginza的笔记数量的一半多。

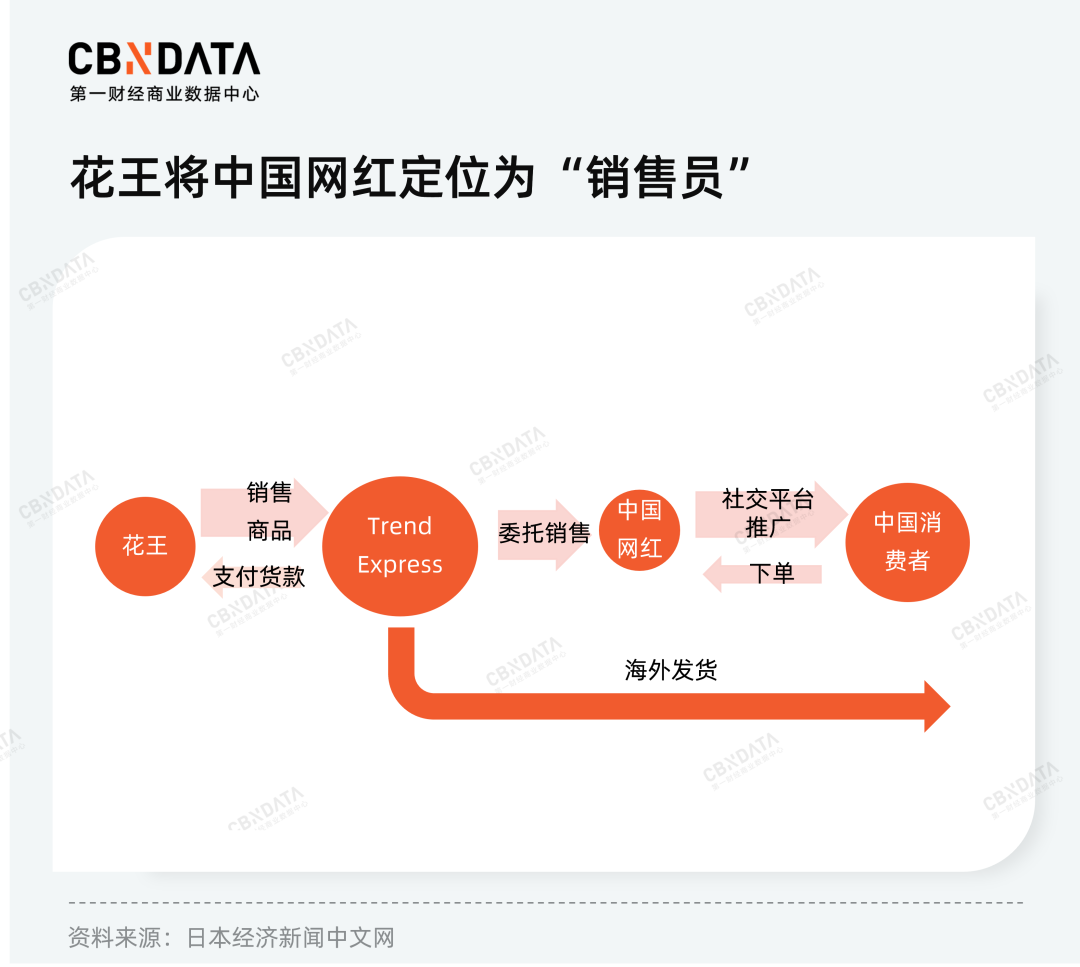

CBNData推测,这与花王向来偏保守的渠道策略有关系——集团已经意识到种草经济所带来的商机,但还不打算纳入自营范围。

据日本经济新闻网报道,花王的“网红”业务目前交由日本跨境电商服务机构Trend Express管理。具体来说,花王向Trend Express公司销售一定量的商品,此时花王可以获得一笔销售收入,Trend Express负责管理库存。网红接单后,Trend Express向中国消费者发货。Trend Express和网红分别抽取一定的佣金。网红可以随意对花王的产品进行定价,但Trend Express会防止过度低廉的价格。这篇文章指出,这样的业务模式下,利润水平据说与商场销售差不多。

虽然SENSAI尚未开设任何直播间,花王旗下另一个高端美妆品牌KANEBO在今年6月宣布试水直播带货。飞瓜数据显示,抖音达人账号“KANEBO海外旗舰店”在过去三十天内(2022年10月9日至11月7日)累计开播22场,销售额在24万-50万之间,运营方正是Trend Express在上海的全资子公司数慧光商务咨询有限公司。

高端美妆市场迅速变化,SENSAI还能吃到红利吗?

从大促成交数据上看,消费者对高端美妆的消费力依然强劲。

Nint任拓11月7日发布的首份全网双11战报显示,外资品牌仍牢牢占据日化美妆榜单,Top20中仅有4席是国产品牌。从品牌属性看,海蓝之谜、赫莲娜、修丽可、娇兰等高端品牌几乎占据榜单的半壁江山。

值得注意的是,过去一年这些品牌都有不同程度的提价。尤其是雅诗兰黛在2022年1月和7月进行了两次调价,旗下高端护肤品牌海蓝之谜的面霜、眼霜、修护精粹液等经典产品的涨幅在5%~15%不等。欧莱雅旗下品牌赫莲娜、LVMH集团旗下品牌娇兰也在7月进行了调价。事实证明,涨价并未影响民众对高端产品的消费热情。

不过热闹的数字背后,高端美妆已有“价格战”的迹象。主要还是因为高端化妆品市场份额变大,新品牌纷纷入局,竞争越发激烈,美妆单品价格受到一定冲击。

今年618期间,不少大牌美妆都给出了“买正装送正装”的促销力度。雅诗兰黛在直播间里推出买一瓶400ml的粉水再送一瓶同样规格的正装,总价400元,相当于单瓶售价打了5折。热卖的小棕瓶也推出卖60ml送60ml,再加赠6ml眼霜的优惠。

图片来源:雅诗兰黛官方微博

高端美妆的“价格战”在品牌与超头直播间的博弈中体现得更为明显。

今年双11期间,李佳琦直播间售价1240元的资生堂悦薇水乳套装突然降价到888元一事引发热议并登上热搜。后续资生堂表示系店铺故障,对888元拍下套装的消费者采取“退款白送”的政策。此外,当晚资生堂红腰子精华也出现同样降价情况。去年这一情况发生在欧莱雅身上——消费者发现,双11当天在欧莱雅直播间购买的安瓶面膜比李佳琦直播间便宜了近200元。

当渠道铺设完成,美妆巨头的争夺最终仍旧落在价格的折扣上,如此一来涨价带来的业绩拉动便难以实现。今年以来,市面上已有高端美妆市场增速变缓的担忧。

宝洁最新财报显示,旗下唯一高端化妆品品牌SKII已经连续多个季度出现销售额下滑。雅诗兰黛集团日前公布2023财年第一季度财务业绩,占比最大的护肤产品销售额下滑14%至21亿美元。近年聚焦高端美妆的资生堂发布的2022半年报显示,中国地区净销售额同比下降14%,为近六年上半年业绩中降幅最大,也是资生堂在全球范围内销售额降幅最大的市场。

有观点认为,将标榜稀缺的高价产品进行大范围铺设,本质上并不利于其高端形象和精细化服务,因此在当前电商驱动的渠道策略上,巨头会面临越来越多两难处境[1]。

当然,高端美妆的发展,并不只是意味着化妆品的价格越卖越贵,这一现象背后所折射出的是新一代消费者对品牌价值的认同。意识到不能陷入价格战的品牌们,也开始用“有机”“功效”“纯素”等故事来包装品牌。欧莱雅公布的2022年截至9月30日的三季度财报中,集团高档化妆品部门虽然仍保持双位数增长,但增速高达22.6%的活性健康化妆品部门无疑表现更为抢眼。这也意味着,高端护肤品牌需要让消费者明白到底是哪些昂贵的成分发挥了功效,而非单纯打出“抗皱”“美白”等产品标语。

如此一来,SENSAI在当下变化迅速的高端美妆市场处境并不乐观。

首先是品牌对产品成分的“不解释”态度,已经不符合当下美妆消费者寻根究底的习惯。

SENSAI成立于1983年,品牌核心成分是 “小石丸”蚕丝。在官方通稿中,花王对这一成分具体如何发挥功效的机理作用讳莫如深,这一宣传手法在同为日系高端护肤品牌的SKII上得到如出一辙的体现——至今仍未有官方解释专利成分PITERA的具体构成以及它是如何发挥作用的,虽然在外界看来这一成分就是酵母发酵液。

这一宣传手法直接影响到SENSAI的产品销售情况。CBNData发现,品牌天猫旗舰店最热卖的产品并非含有“小石丸”的抗衰精华,而是价格700元的粉霜。除了定价因素之外,SENSAI营造神秘感的宣传方式也可能影响了消费者的选择。花王并非没有意识到这一点,但选择对旗下大众护肤品牌珂润做功效层面的升级。不久前珂润推出的新产品“轻龄弹润抗皱乳霜”,从敏感肌日常护理进阶到敏感肌“抗初老”市场,品牌在宣发中对产品成分Ceramide神经酰胺、姜根精华如何协同达到“除皱”效果做了详尽的解释。

其次,SENSAI在官网中重点提到护肤程序“SAHO”,其所强调的清洁、保湿等基础护肤理念也已不能满足“人人功效党”的美妆消费者。SENSAI倡导的严谨护肤流程符合 “要用必须用成套”的日系护肤理论,实际上这一为了打包卖出更多产品的营销手法也已经颇为过时。

如今的美妆消费者更看重“核心科技”加持的精华、面霜类“大单品”:譬如含有海藻精华的海蓝之谜面霜、富含“益生菌防御复合因子”的赫莲娜绿宝瓶以及含有二列酵母的雅诗兰黛小棕瓶等等。CBNData发现,海蓝之谜、珀莱雅的官网首页均大幅展现了品牌的精华面霜类单品,但令人迷惑的是,SENSAI官网的推荐产品是一款睫毛膏。

由上至下分别为海蓝之谜、珀莱雅和SENSAI的官网首页

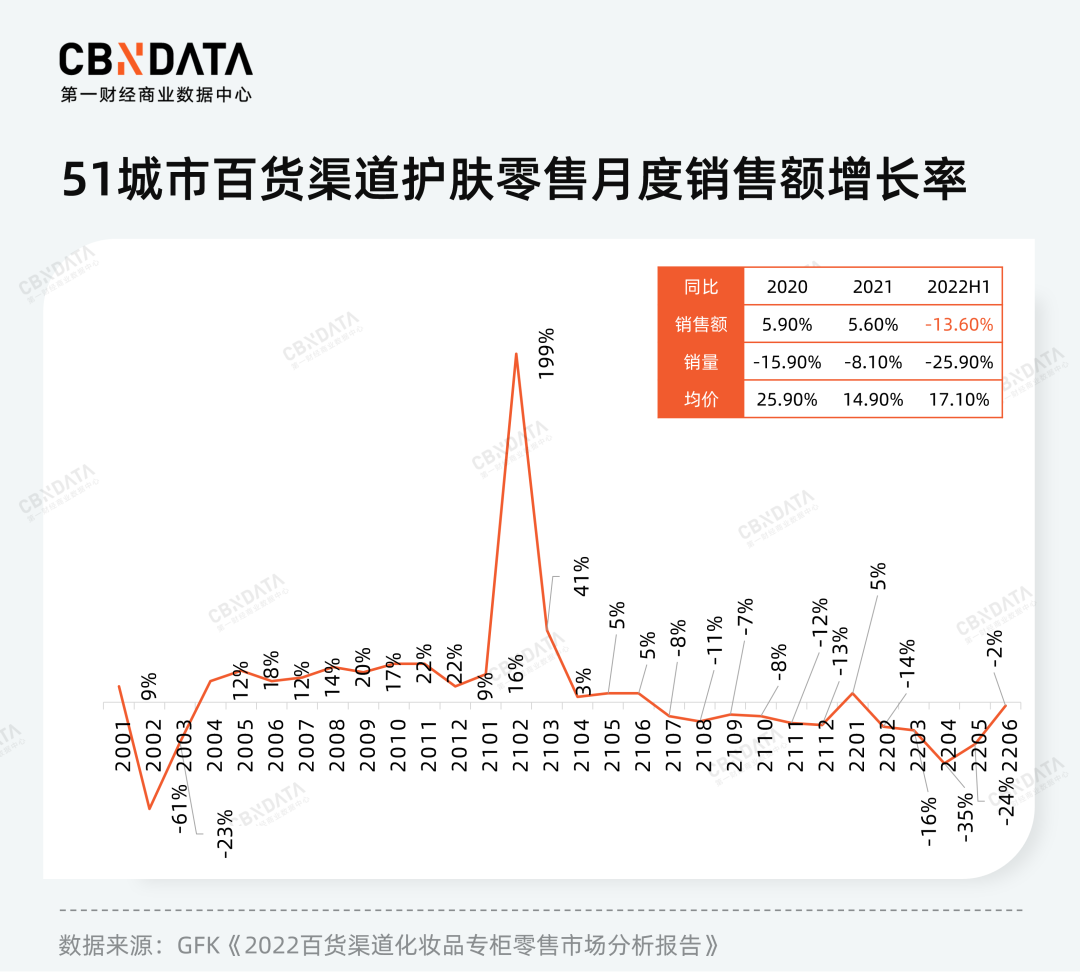

最后,SENSAI需要重新考虑其线下渠道的布局。2018年,花王对SENSAI的线下策略是布局全国高档百货商城。2021年花王调整策略,决议以海南免税店为契机,将SENSAI上架至全国各大机场的免税店。但目前来看,跨国旅行短时期难以恢复,免税店迎来消费者的日子似乎遥遥无期。若回归百货,SENSAI更需要面临疫情反复之下不确定的市场环境。GFK一份针对百货渠道化妆品零售市场的报告显示,由于多地疫情爆发,2022年上半年51个重点城市百货渠道护肤零售市场销售额下滑了13.6%。

日本企业善于依靠匠心精神把产品做到极致,但忽略了技术层面的创新和与时俱进的渠道和营销革新。放眼未来,美妆市场需求收缩、平台流量红利枯竭。品牌营销陷入定势,再加上海外通胀压力对价格策略的制约,面对崛起的国货以及强势欧美系品牌的竞争压力,花王要凭借SENSAI分得高端市场的一杯羹,尚言之过早。

参考阅读:

[1]LADYMAX《今年618,美妆巨头焦虑什么?》,作者Drizzie

好文章,点个赞

版权提示

转载第一财经商业数据中心原创稿件,请于文首标明来源、作者,并保持文章完整性。非第一财经商业数据中心原创稿件,未经许可,任何人不得复制、转载、或以其他方式使用。如需转载或以其他方式使用稿件内容,请联系CBNData客服DD-4(微信ID:CBNDataDD4)