Netflix跑赢亏损,国内平台还有多远距离?

长视频会员已经到天花板了吗?这个老话题其实一直在讨论。

从2019年Q2头部长视频平台进入“亿级”时代后,整体增长的趋势;还是行业报告中表明该综合视频用户规模达7.24亿,已占网民整体的77.1%,人口红利基本见顶,都在持续降低行业想象力。

最终去年底,爱奇艺的订阅会员数量为1.017亿,上年同期为1.07亿。

会员增长乏力正在让长视频平台发展进入明显的期限。右侧平台最近的战略,也比较明显地表现出试图解决这一问题的探索。但从爱奇艺的财报看,这种探索效果依然存疑。

会员增长连续波动,右边平台想象力见顶?

这已经是爱奇艺连续三个季度出现会员数下降。

根据大会财报数据,继2020年Q1“宅经济”时期爱奇艺会员数暴涨至1.19亿,之后三个季度会员数分别为1.049亿,1.048亿,1.017亿,且从2020年Q3开始已经首次出现会员数同比下降(2019年Q3会员数为1.058亿)。

而在2020年第二季度,腾讯视频会员数同样出现增长幅度,仅增长了200万达到1.14亿。可以认为,头部长视频平台在2020年第二季度,因为一个季度的暴涨出现市场退潮。

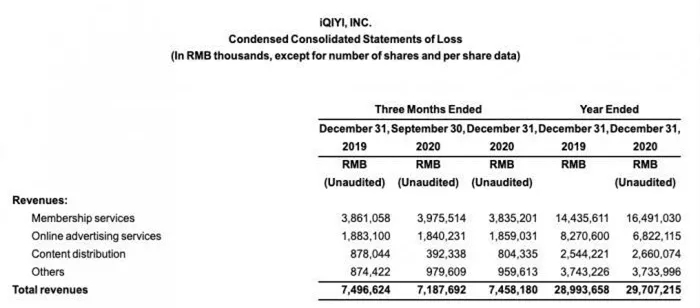

从2018年起,会员收入成为爱奇艺营收占比最大的一块。根据财报,爱奇艺2020财年第四季度营收为人民币297亿元,其中主要会员服务收入为人民币164.91亿元,在总营收占比为55.53%。这部分收入的增长趋势,必然对平台会形成结构性影响。

根据财报披露的会员收入数据,爱奇艺去年从Q2到Q4的会员收入环比分别为-13%,-2%,-4%,并且Q4首次出现了会员收入多次。如果没有一个季度会员数暴涨带动20%的季度环比上升,今年的收入会进一步缩水。

这种趋势在2019年已经比较明显,在会员数进入“亿级”时代的2019年Q2,爱奇艺却第一次出现了会员收入变动,并且之后两个季度的增长百分比都在一个数值。

或可看到,爱奇艺和腾讯视频分别进入“亿级”时代的路由器,头部长视频平台开始进入会员滞留,会员收入增长甚至更多的偏离。从这个角度看,长视频会员见顶的判断已经有了比较明显的数据表现。

分析其原因,除了文章开头提到的行业人口红利见顶,从市场消费的角度来看,还是要回到用户预期的老话题上来。或可认为,2016年以来长视频平台用户暴涨的行业红利,一个关键原因是同时期视频网站常态化输出优质自制内容,而去年以来的细分则可认为是这波目标受众的用户潜力被充分释放。

而从会员增长和减少的时间例程看,与同期平台是否有爆款内容基本呈正相关。这方面最典型的例子莫过于芒果TV,去年4月上线《乘风破浪的姐姐》带动Q2会员数达2766万,较早期成长达50.57%,当然其实质成长也要考虑会员基数少的影响。

去年腾讯视频Q2,Q3能保持增长,也与《传闻中的陈芊芊》《三十而已》《脱口秀大会》等内容的热度正相关。但也应看到,如果不能持续输出优质内容,即使用户因为唯一内容充值会员也很难持续使用。

可以判断的是,通过长视频会员增长触及目前的上限,右侧平台的会员数或许会在一段时间跟随内容转变,也很难出现长线突破式增长。而添加会员在这一阶段或许会以购买单月会员为主,如果没有持续的优质内容吸引很难留存。在这一阶段,行业的想象力也在见顶,导致平台市值产生影响。

优化营收结构,是长视频平台的突破口吗?

去年12月,爱奇艺首度上调会员费用,单月会员费达25元。随后,腾讯视频也宣布“将来有机会将会调整”。

对于长视频平台而言,此次会员费上涨就像故事里“第二只靴子落地”,在意料之中也等待已久。在此之前,国内长视频会员价已经九年没有增长,在消费换个角度看,会员费上涨本身依托于用户消费习惯的形成和消费能力的提高,这一条件也是在这两年才相对成熟。

而对于长视频平台而言,持续的预期问题和会员收入增长增加,必须打开更多的开源渠道,平台试图寻求以精细化运营优化营收能效,取代以会员增长为主体的发展模式。这种需求也让各平台形成了全新的竞合关系,也是腾讯视频方面回应爱奇艺涨价的原因。

面对长视频会员见顶的行业环境,各家平台都已经拿出了一些具有共性的对策。以爱奇艺为例,主要应对措施可分为三类:提升ARRPU,降低内容成本和寻找新的增长点。

提升ARRPU在2019年中期就已经开始,推出了“超前点播”模式,会员可以在《陈情令》《庆余年》等爆款剧播出期间以3元每集的价格提前看剧本。奇艺也率先对会员订阅费进行分段,去年5月,爱奇艺推出了星钻VIP会员。

这些应对措施在数据上确实取得了一些优势,根据财报数据,爱奇艺2019年的会员收入为144.36亿美元,2020年增长增长了14.2%,在会员负增长的情况下保证了营收。但也应看到其另一面,各种涨价措施在社交平台上造成的危机,近三个季度的会员数下降或许也存在这方面的影响。

内容成本的降低主要体现在平台与行业层面的公司联手限制“天价片酬”,鼓励制作短剧本或其他转换。最后四季度收入成本减少下降14%,其中内容成本超过下降10%;净减少收益窄至15亿美元,初步净预算收窄至70亿美元。

寻求新的增长点则体现在多个方面,包括如发力中短视频内容,开发OTT大屏业务,推出PVOD的点播新模式等,在内容和消费场景方面为用户提供更多可能性,以实现用户的拉新和促活。

爱奇艺的这些调整实际上是具有行业共性的,在其他平台也或多或少能看到类似的发展策略,整体思路是优化营收结构,对上一阶段的发展成果进行沉淀和扩大,打造平台依然处于高速发展的市场印象。

而2020年爱奇艺的营收较上年同期仅增长2%,排除客观环境导致广告收入从2019年的83亿收窄至去年的68亿,营收成本下降14%的情况下,会员收入的增长也仅有14%。而上年总营收增幅是16%,替代依然是必然结果。

Netflix跑赢一点,国内平台还有多远距离?

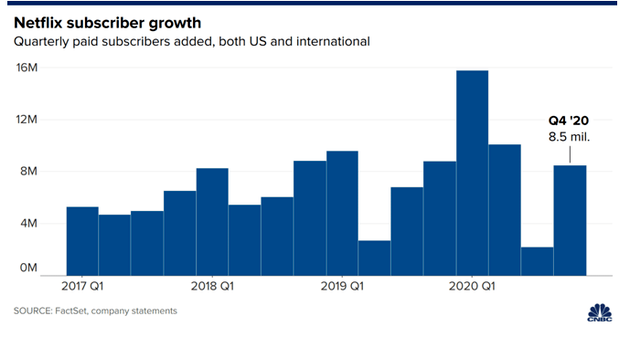

Netflix今年初发布的四季报对于长视频平台堪称一剂强心针,宣布年度自由现金流自2014年以来首次为正,并且公司判断在2021年之后将一直保持自由现金流为正,现金充裕的Netflix将“不必再为日常业务筹集外部资金”。

而且像爱奇艺一样,去年Netflix也宣布了在2020年四季度提价,预计全球ARPU增长幅度将在大约5%。这是否说明爱奇艺优化营收的应对策略是有效的?

需要看到的是,Netflix相较于国内平台有其特殊性。首先作为全球性平台,其面对的多个单个单一市场情况各不相同,即使北美市场会员增长同样见顶,但其他市场的Netflix平均净度增长3660万新用户,是其有史以来新增用户数最多的一年。

大致而言,按比例计入“会员+广告”营收模型的国内平台,Netflix以会员单核驱动的营收模式对内容与高度依赖。以去年第四季度为例,会员数高涨850万的首要是爆款剧《后翼弃兵》的播出,上线28天吸引了6200万用户观看。

这不但是Netflix会员增长的基础,更是其调价措施的底气,会员相信Netflix能够持续输出好内容。

而国内视频网站一旦推出提升会员ARRPU的措施时,在社交平台提出最多的问题恰恰是优质的内容替换能力。客观上看,目前国内长视频平台输出内容的质量变化,也确实没有较完善的解决方案。

这应该说是目前限制各平台发展的关键问题。而结合Netflix的发展策略看,这可能也是为长视频行业解扣随后发展的要素。用户愿意为之发现的,只会是优质的内容。

图片

根据《 2020年中国网络视听发展报告》,国内综合视频用户达7.24亿,而各平台相关会员最高的腾讯视频,在2020年Q3为1.2亿。或可判断,市场的渗透率依然有上升空间,,需要以优质的内容吸引更多的用户转化收益。虽然这或许需要一个插入线的过程,但视频平台的下一轮增长可能还是在于此。

以及去年8月腾讯视频提出的“热带雨林”体系,建立更优质的内容输出生态,并宣布将在未来三年中投入千亿用于内容制作;爱奇艺人去年12月刚刚通过发布可转债收入约8.84亿美元,并承诺将主要用于提升内容提供和技术水平;而芒果TV则在9月完成新一轮融资后,宣布会用40亿用于内容资源库扩建项目。

长视频会员当下面对的天花板,基于市场环境,大众消费等多方面因素形成,而这些因素在下一阶段的变化实则隐藏着未来突破封闭的可能性。而在此之前,各平台能做的就是勤修内功,在可能性来临时成为跑得加速的一个。

本文转载自犀牛娱乐(ID:piaofangtoushijing),已获授权,版权归犀牛娱乐所有,声称许可不得翻译或转载。

好文章,点个赞

版权提示

转载第一财经商业数据中心原创稿件,请于文首标明来源、作者,并保持文章完整性。非第一财经商业数据中心原创稿件,未经许可,任何人不得复制、转载、或以其他方式使用。如需转载或以其他方式使用稿件内容,请联系CBNData客服DD-4(微信ID:CBNDataDD4)